こんにちは、SHO5papaです.

出産を終えて子供が育つスピードにビックしている方も多いのではないでしょうか。

そんな出産を終えて絶対にしておかないと損をする。

そう2月から3月は確定申告の時期です!

コロナの影響もあって今年(令和3年)は、4月15日まで延長となっており去年よりも余裕をもって確定申告の準備をしていることかと思います。

そんな確定申告の中で産休、出産、育休時に関わる控除を申請することができます。

その中で今回は「配偶者控除」についてお話していきます。

あくまでも素人となるため、参考程度に見ていただければ幸いです。

配偶者控除とは

まず最初に配偶者控除とはどんな控除なのかを簡単に説明します。

配偶者控除とは簡単に言うと「申請者」と「嫁ちゃん」の各自が定められた一定の合計所得以下の場合に控除を受けれるというのが配偶者控除です。

え、そうなの?と思った方もいると思いますが、はい!一定の合計所得以下となる条件に当てはまる場合はもらえます!

なので面倒くさいと思っているあなたも理解すれば簡単にでできちゃいますので是非参考にして控除申請をして生活の足しに

しましょう!

合計所得とは?

ここでまず合計所得の確認をして次に進んでもらうと理解もスムーズです。

源泉徴収票の上の「給与所得控除後の金額」というところが合計所得金額

(給与所得)となります。

といっても頭でわかろうとすると進まないので下記サイトの計算ツールを

使っても確認できるので試してみてはいかがでしょうか。

計算TOOL:https://tax.mykomon.com/tool-nen2020.html

※今回は給料所得者の場合のみ説明します。体験談なのですみません。。。

配偶者控除の対象者

それでは配偶者控除の対象者について調べていきます。

ポイントは4つ

①申請者の合計所得金額が1000万円以下。

②申請者と配偶者が生計を一にしている。

③配偶者の合計所得が48万以下。(2019年(昨年)までは38万円)

④配偶者が青色専従者として給料を受領してない、白色の事業専従者ではないこと。

この4つが対象者となる条件です。

令和2年分以降の年収に対する税率と計算方法を載せておくので必要とあれば確認してみてください。

・給与年収が162.5万円まで:55万円

・給与年収が162.5万円超~180万円以下:給与年収×40%-10万円

・給与年収が180万円超~360万円以下:給与年収×30%+8万円

・給与年収が360万円超~660万円以下:給与年収×20%+44万円

・給与年収が660万円超~850万円以下:給与年収×10%+110万円

・給与年収が850万円超:195万円(上限)

試しに③の合計所得が48万円以下の場合に給料はいくらになるか確認してみます。

逆算すると103万円以下の給料の方が対象者となる!!(計算ツールを使ってみてください)

そうです。よく言われる103万円以上は超えちゃダメというのはこういうことです。

上記理解できたでしょうか?

対象者となる方は控除を受けれるため、すぐに確定申告の準備をして税務署へいきましょう。

配偶者特別控除の対象者

配偶者控除の対象ではなかった方、まだ大丈夫です。

配偶者控除対象でない場合でも配偶者特別控除が受けられる可能性が残っています。

産休に入る前まで配偶者(嫁ちゃん)に所得があり上限を超えてしまった。。。など多数いらっしゃると思います。

私もこのパターンでした。

それでは配偶者特別控除について調べていきます。

ポイント⑤つです。

①申請者の合計所得金額が1000万円以下。

②申請者と配偶者が生計を一にしている。

③配偶者の合計所得が48万~133万円いかであること。(給料であれば103万円~201万6000円未満)

④配偶者が青色専従者として給料を受領してない、白色の事業専従者ではないこと。

⑤配偶者が配偶者特別控除をうけていないこと

①と②、④に関しては、配偶者控除と条件は一緒なので飛ばします。

注目すべきは③です。配偶者控除の金額から緩和された金額となっていることがわかると思います。

⑤に関しては、配偶者(ここでいう嫁ちゃん)が夫を配偶者として控除を受けようとしていないかということです。

お互いが配偶者特別控除を受けることはできませんよ。ということです。(あまりないのかなと思いますが。。。)

また、年収に対する税率と計算方法については、勿論、配偶者控除でもお伝えした計算方式と一緒となります。

どうでしょうか。控除は受けれそうでしょうか。

まだの方は4/15までとなるのでできるだけ早めに手続きしてみてくださいね。

配偶者控除の金額

いろいろ情報を詰め込んで疲れてきたころかと思います。

もう少し頑張りましょう。

実際に戻る金額がいくらなのか。

今回は、私の事例ということも給料所得者とし源泉徴収が手元にある前提として3つの項目に分けてご説明します。

①所得控除額の合計金額を計算する。

・社会保険料等の金額+生命保険料の控除額+基礎控除48万円(合計所得金額2400万以下) + 配偶者特別控除 = 給与所得控除後の金額(源泉徴控除後)

※今回は社会保険料の金額と生命保険料を例題にしましたが、その他にもあれば足し算すれば問題ないです。

②源泉徴収金額

・給与所得控除後の金額(源泉徴控除後)- 所得控除の額の合計金額(ここで計算した金額から1000円未満切り捨て)×0.05(税率:所得税 税額表確認)=所得税

・所得税×0.021(復興特別所得税額の固定計算)= 復興特別所得税額(100円未満切り捨て)

・所得税+復興特別所得税額 = 源泉徴収金額

③差額を出す

源泉徴収金額(源泉徴収表記載)- 源泉徴収金額 = 差額(今回の申請で戻る金額)

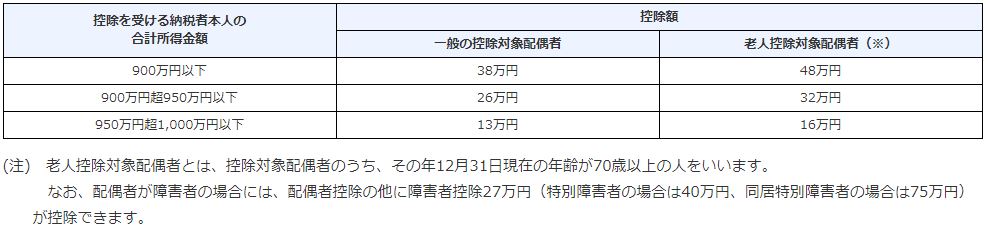

下記控除額を載せておきますので参考にしてください。

具体例<配偶者控除の金額>

具体例<配偶者控除の金額>

ここまでみていただきありがとうございます。

おつかれさまでした。

このブログでは、子育てに必要なこと、お得情報などを体験談を交えて情報を発信します。

パパの戯言と考えて、ママは暖かい目で見てくれたら幸いです。

それではさようなら

コメント